曾记否?2009—2011年,那野蛮生长、无处不见的担保公司!

曾记否?2009—2012年,那利息高企、“全民”狂热的借贷游戏!

曾记否?2013—2014年,那连环暴雷、沿街飞舞的一地鸡毛!

中国的担保业“已死”

中国自古就有“名实之辩”,对中国担保业是非功过的评价,也须从“冠名”与“行实”来谈起。

1、借担保之名,行“非法集资”之实

提起“担保”,留给社会大众更多的或许是“噩梦”、“刽子手”,它曾经洗劫了数不清的财富,引发了无数家庭的崩盘。

在担保业形成之初,地方政府为大力发展本地经济,往往采取了放任的态度,担保公司由此杂草丛生。然而,它们中的许多,却借着担保之名,行着“非法集资”之实,用“高息理财”的糖衣来吸引大众,再用“高利贷”赚取利差。终究,老百姓的劣根性是经不起考验的,为了高息,钱不过夜,立即投到担保公司中。

最终,担保的“庞氏骗局”崩盘了。当资金链吃紧或断裂时,“跑路潮”在全国各地开始上演,赤裸裸的进行着财富抢劫。像河南的安阳,民间财富的蒸发,使区域经济一夜间倒退回10年前。

犹如森林的野火一般,迅速爆燃,烧毁了不尽的财富和家庭,留下的是眼泪、绝望、恐惧和永久的创伤。人们一提到担保,条件反射地想到了骗子。

担保业就此倒下,“死灰”一样。

2、劣币驱逐良币,“真担保”也葬身其中

我国率先成立的一批“真正的”担保公司,或是由地方政府出资引导而成立的多元化民企集团,或是由纯国资组建的国有担保集团。然而,它们迅速地被无数的“伪担保、假担保”湮没了!

“真金不怕火炼”。

极极少数担保公司存活了下来,但却不得不在世人的“白眼”中默默地坚守,承受巨大的压力,继续干着“真正的”担保。因为他们相信,这是真正的事业,是真正为广大中小企业服务的崇高事业。

但是,随着“假担保”公司的灭亡,“真担保”公司跟着陪葬。银行不和你玩了,业务没得做了,名声也烂透了。

没有了“真正的”担保业,中国的金融体系就缺少了重要一环,中小企业就会大量游离在金融体系之外。纵使央行再放水,也流不到它们的体内。

二、中国不能没有“真正的”担保业

在2019年1月21日,我们发表过《央行供血很充足,民企的血管依然很干涸》一文,从中国的金融体制层面,阐述了中小企业和民营经济融资难的根本障碍。

1、体制性痼疾—中国金融体系难以服务中小企业

我国的金融体系结构存在重大缺失,缺乏专职服务于中小微企业的金融机构。

国有控股银行的天然职能就是主要服务于央企集团和大型国企。三大政策性银行主要服务于国家主导的产业方向以及与其相配套的大型项目。股份制银行和地方性银行,主要服务于地方政府融资,服务于地方政府主导的区域发展和行业发展。

在这个金融框架中,缺乏专业、专职服务于民营企业和中小微企业的板块。最终使得央企集团和国企融资无阻,中小微企业融资无路。

2、担保业—中国金融体系的“重要一环”

在金融体制和金融环境尚不健全的情况下,随着中小企业和民营经济的发展壮大,逐步迸发出巨大的信用担保需求。而担保业,正是在这样的时代背景下应运而生,它在一定程度上解决了中小企业从金融机构融资的问题。

不可否认,担保业是我国金融体系的一个重要分支,是我国社会信用体系的一部分。没有担保业,中国的金融体系就缺少了重要一环。

3、担保业—中小企业的天然兄弟

中小企业及民营企业是国民经济和社会发展的生力军,是技术创新的基础、人才储备的基础。他们对我国改革开放四十年的巨大贡献,已是共识。

但长期以来,由于中小企业缺乏抵押物、信用评级不完整,且自身规模较小,其在资源的获取、占用、支配和使用中遇到比较多的困难。正规、主流的金融体系难以满足中小企业多样的融资需求。

融资难、融资贵依然是制约中小企业和民营企业发展的重要因素。中小企业和民营企业从银行获得贷款总额占比仅有1/4上下,而更多的只能依赖民间借贷,游离在中国金融体系之外。

担保业的产生,正是为了破解中小微企业融资难、融资贵的难题。它弥补了中小企业缺乏抵押资产、信用信息不对称的缺损,架起了中小企业与银行之间的桥梁,在缓解中小企业融资难等方面起到了积极的作用,取得了较好的经济效益和社会效益。

三、中国担保业如何“复燃”

中国的担保业尽管“死了”,但它不能就此死掉,国家需要它,中小企业更需要它:

(1)2015年8月,国务院印发“43号文”: 指出发挥政府支持作用,提高融资担保机构服务能力;发挥政府主导作用,推进再担保体系建设;政银担三方共同参与,构建可持续银担商业合作模式。

(2)2017年8月,国务院公布《融资担保公司监督管理条例》:在国家层面明确了融资担保行业服务小微和“三农”融资的重要作用,以及政策扶持对于发展政策性融资担保业务的必要性。

(3)2018年7月,国家成立600亿的担保基金:主要与省级再担保公司合作开展业务,采用再担保、股权投资等形式,支持辖区内的担保机构为符合条件的小微企业提供贷款担保。

尽管有政策的出台和国家担保基金的成立,但却响应寥寥,效果平平,并没有使担保业的尴尬僵局得以改善。

如何让中国担保业的“死灰”再次“复燃”呢?我们根据实际情况,做了大胆的设想:

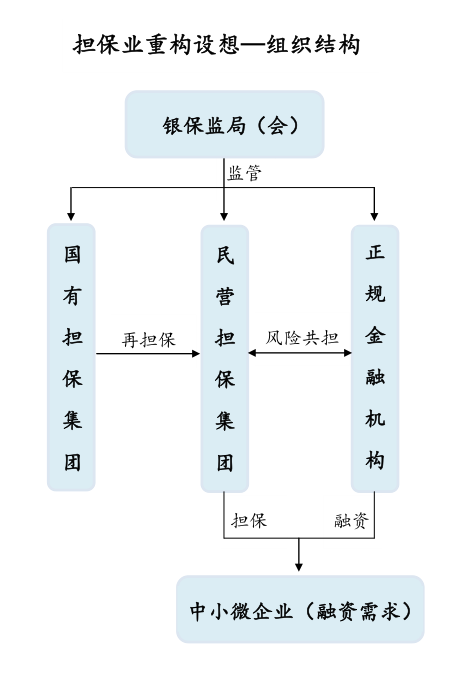

1、由银保监会统筹监管

(1)担保业要发展,必须使用严厉的监管,应将其纳入金融体系之内,由银保监会统一管理。这样可以避免地方政府因过度追求发展,而忽视金融风险的恶果再次发生。

(2)提高担保公司准入门槛,对注册资本金和实缴货币资本等提出更高要求,大大增强抵抗风险的能力。

2、由国有担保集团行使“再担保”

由国有担保集团做好“再担保”的角色定位,真正实现“利益共享和风险分担”机制。

国家融资担保基金,主要与省级再担保公司合作开展业务,采用再担保、股权投资等形式,形成各省“国家融担基金-省级再担保机构-辖内融资担保机构”三层组织体系,支持辖区内的担保机构为符合条件的小微企业提供贷款担保。

3、担保业多元化经营

要鼓励担保公司增强业务创新能力,突破传统融资担保,向多元化经营转型。

近年来,以传统间接融资担保业务为主的地方担保机构为控制经营风险,采取了控制新增业务规模、调整业务结构、提高项目审批标准、加大项目追偿力度等一系列手段和方法。将高风险的融担保业务规模,向风险相对较低的非融资担保及金融产品增信业务、非融资担保业务倾斜。

4、放开民营担保机构,实现混合经营

鼓励地方国有企业参股担保业,拓宽担保公司的资金来源,实现国有资产更加有效的配置。同时,要充分利用和发挥民营机构专业、高效的特点,激活市场潜能,真正落实担保业的根本职能,解决好中小企业融资难、融资贵的难题。

四、结束语

路漫漫其修远兮,吾将上下而求索。

重振中国担保业,最最重要的,还是担保体系的重建!

参考文献:

1.《2018年度中国融资担保行业信用回顾与展望》.新世纪评级.2019年2月

2.《2018年我国融资性担保行业发展现状、弊端及其对策建议分析》.中国报告网.2018年5月

3.《央行供血很充足,民企的血管依然很干涸》.沙里淘金财经观察.2019年1月

(客户宣传稿件,图文均由客户提供,不构成任何投资建议,仅供参考)